『知らないと損をする!?』同居していた実家を”相続後”売る時に抑えておきたい税金

もしかすると、あなたは「相続した実家」を売却することと、その他の不動産を売却することはあまり大差ないとお考えではないでしょか。

思い出の詰まった自宅の売却だから少しでも高く売却したいという思いから、不動産会社の査定金額だけで依頼する会社や担当者を決めてはいないでしょうか。

実は、相続した実家売却については、他の不動産を売却する以上に専門的な知識と経験が必要になります。

専門的な知識がない状態でも売却はできますが、使えるはずだった控除を見過ごしていて大きく税金がかかってしまったり、間違った税務案内を不動産会社にされていて予想以上の税金を支払うはめになったりとトラブルが絶えません。

相場より200万円高く売却しても、税金が600万も多く課税されたのでは、結果的に400万円の損失です。

今回は、同居している実家を相続し、売却する際に最低限抑えておきたい税金についてわかりやすく説明します。

最後までお読み頂き、売却にお役立ちできれば幸いです。

相続した不動産売却時にかかる基本的な税金

この項では、相続した不動産を売却した際にかかる税金の基礎についてご説明します。

不動産売却時の税金は、利益がでた部分に課税されますので、まずは売却時の利益(譲渡益)を計算します。

不動産売却時にかかわる利益の計算方法

利益(譲渡益)=売った金額(収入金額)-買った金額等(取得費)-売った時の経費(譲渡費用)

上記式で譲渡益を求めることができます。ひとつひとつ説明します。

■利益(譲渡益)

式により算出された不動産売却で得た利益を指します。「譲渡所得」や「譲渡益」といいます。

■売った金額(収入金額)

相続した不動産を売却した金額を指します。なお、売却金額の他に、固定資産税の精算金を受け取った場合は、その金額も含まれます。

「収入金額」や「譲渡収入金額」といいます。

■買った金額等(取得費)

売却した不動産を購入した金額や購入時に支払った諸経費を指します。「取得費」といい、取得費には下記金額が含まれます。

「取得費になる費用」

・購入金額

・購入時にかかった税金(登録免許税、不動産取得税、印紙税)

・仲介手数料(購入時)・設備費 ・整地費

・改良費 など

相続の場合は、被相続人(故人)が購入した時の経費が取得費となります。貨幣価値が変わっていても額面の金額となります。

■売った時の経費(譲渡費用)

相続した不動産を売却したときの経費を指します。譲渡費用といい、譲渡費用には下記金額が含まれます。

「譲渡費用」となる費用

・仲介手数料(売却時)

・売買契約書の印紙税 ・登記費用

・譲渡価格を増加させるための費用

ex.立ち退き費用、解体費、測量代など

譲渡益の算出後、そこに税率を乗じます。

譲渡益に乗じる税率

不動産売却に係る税率は、不動産の所有期間によって変わります。相続の場合は、所有期間も引き継がれるので、たとえば親が7年所有した後に相続し、相続人が3年所有すれば、所有期間は10年となります。

■所有期間が、5年以下

短期譲渡所得 = 税率:39.63%

■所有期間が、5年超

長期譲渡所得 = 税率:20.315%

■所有期間が、10年超の自宅(10年超所有の軽減税率)

譲渡益6,000万円以下の部分 = 税率:14.21%

譲渡益6,000万円超の部分 = 税率:20.315%

所有期間の計算方法

譲渡した不動産の所有期間は売却した年の1月1日で判断します。

たとえば、平成23年に3月31日に取得した不動産を平成28年9月1日に譲渡した場合は、実質所有期間は5年5カ月ですが、譲渡した年の1月1日で計算すると5年未満の短期譲渡になります。

平成23年12月15日に取得した不動産を平成29年1月2日に売却した場合は、実質保有期間は5年1カ月未満ですが、譲渡した年の1月1日で計算すると5年超の長期譲渡となります。

以上が相続した不動産を売却した際にかかる税金の基礎です。

税金の基礎を踏まえたうえで、次項より相続の形態別に利用できる特例を紹介していきます。

居住用財産の3,000万円特別控除が利用できる場合

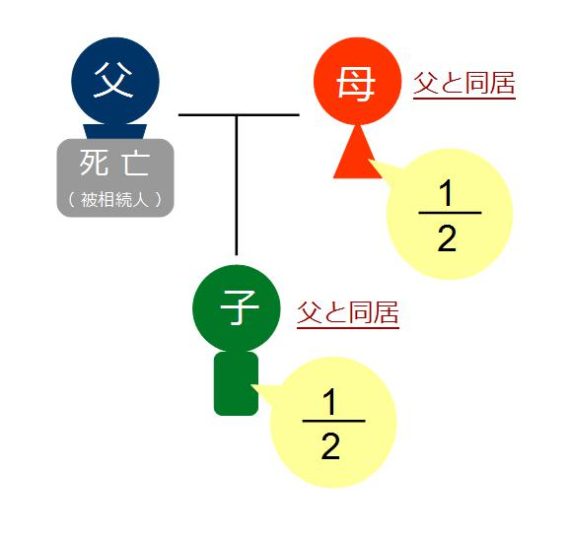

同居している父から相続した自宅の売却

上記相続図のように父と同居している母と子が、1/2づつ不動産を相続し売却した場合は、どのような控除が受けられるのでしょうか。

居住用財産の3,000万円特別控除

相続した不動産が自宅として同居していた家屋だった場合、売却時にはその保有期間にかかわらず、譲渡益より3,000万円を控除する特例を利用できます。

この特例を受けることができる共有者一人につき最高3,000万円です。事例の場合では、母も子も特例を最高3,000万円まで利用できます。

なお、この特例を受けるためには、確定申告をすることが必要ですので、確定申告書は一人一人が提出してください。

また、建物は共有でなく、土地だけを共有としている場合、建物の所有者以外の者は原則としてこの特例を受けることはできません。(例外として、生計を一つにしていた場合は、合計で最高3,000万円まで利用できる。)

※今回は、相続した自宅の事例ですが、居住用財産の3,000万円特別控除は、居住用財産を売却する場合において基本的に利用できます(詳細はお問合せ下さい)。

ケーススタディ1

上記相続図のような相続で、下記の条件で不動産売却をした場合の売却時にかかる税金(譲渡税)を計算します。

case.1

30年前に3,000万円で購入した土地・建物を同居している父(被相続人)から、母・子(相続人)で1/2づつ相続し、1億5,000万円で売却した場合の譲渡税はいくらか?※建物の減価償却、仲介手数料などの取得費、譲渡費用は計算を簡略化する為考えに入れないものとします。

まず、利用できる税制を整理します。

①父と同居⇒母・子にとっても居住用財産

②30年前に購入⇒所有期間は相続される為、10年超所有の軽減税率

以上2点が利用できます。計算式は下記の通りです。

①譲渡益 = 1億5,000万円 - 3,000万円 = 1億2,000万円

母・子それぞれの譲渡益(1/2) = 6,000万円

②居住用財産の3,000万円特別控除を差し引く。

母:6,000万円 - 3,000万円 = 3,000万円

子:6,000万円 - 3,000万円 = 3,000万円

③10年超所有の軽減税率を乗じる

譲渡益6,000万円以下の部分は、税率14.21%です。

母:3,000万円 × 14.21% =426.3万円

子:3,000万円 × 14.21% =426.3万円

特例と軽減税率を利用した場合、不動産を売却した際にかかる譲渡税は、母・子それぞれ426.3万円となります。

特例が利用できない場合との差額

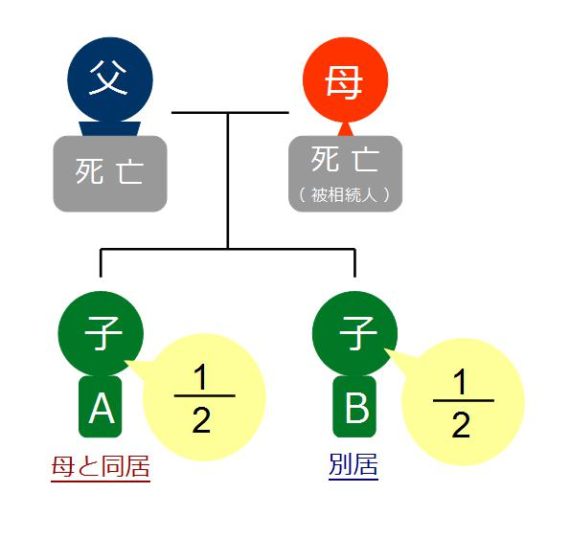

上記相続図のように、父はすでに亡く、母の相続が発生した場合において自宅を売却した際の税金を計算してみましょう。子Aは母と同居しており、子Bは別に生活の拠点があったものとします。

ケーススタディ2

case.2

30年前に3,000万円で購入した土地・建物を母(被相続人)から、子2人(相続人)で1/2づつ相続し、1億5,000万円で売却した場合の譲渡税はいくらか?

ただし、子Aは母と同居しており、子Bは別に生活の拠点があったものとします。※建物の減価償却、仲介手数料などの取得費、譲渡費用は計算を簡略化する為考えに入れないものとします。

まず、利用できる税制を整理します。

・子Aが利用できる税制

①母と同居⇒子Aにとっては居住用財産

②30年前に購入⇒所有期間は相続される為、10年超所有の軽減税率

・子Bが利用できる税制

①所有期間が5年以上⇒長期譲渡所得

子Bは、居住用財産ではないため、3,000万円の特別控除が利用できず、自宅の売却ではないため、10年超所有の軽減税率も利用できません。所有期間は相続されるので、長期譲渡所得の税率のみが適用されます。

それぞれの計算式は下記の通りです。

①譲渡益 = 1億5,000万円 - 3,000万円 = 1億2,000万円

子A・Bそれぞれの譲渡益(1/2) = 6,000万円

②居住用財産の3,000万円特別控除を差し引く。

子A:6,000万円 - 3,000万円 = 3,000万円

子B:(利用できない) = 6,000万円

③譲渡税の税率を乗じる

子A:譲渡益6,000万円以下の部分は、税率14.21%。

子B:税率は、20.315%

子A:3,000万円 × 14.21% =426.3万円

子B:6,000万円 × 20.315% =1,218.9万円

特例が利用できる場合とできない場合の差額は、792.6万円となりました。

相続割合は同じでも、実際にお手元に残る金額に差異が大きく生じるため、相続の際は不動産の金額だけでなく、「売却したらいくら手元に残るか」に注目して不動産会社選定や税理士選定を行うようにしましょう。

居住用財産の3,000万円特別控除〃注意点〃

居住用財産の3,000万円特別控除を利用する際の注意点のうち、代表的なものを記載します。

居住しなくなった日から3年目の年末まで

特別控除の利用は、不動産に居住しなくなった日から3年目の年末まで利用可能です。たとえば、平成26年4月に自宅を住み替えした場合、平成29年の12月31日までの譲渡(売却)であれば利用することができます。

建物を取壊した場合

居住用の建物を解体した場合、解体した年の1月1日の時点で特別控除の利用条件を満たしていることを条件に、取り壊しの日から1年以内の売買契約(譲渡契約)、居住しなくなってから3年目の年末までの譲渡をすれば特別控除を利用できます。

災害で建物が滅失した場合

災害により建物が滅失した場合は、その年の1月1日の時点で特別控除の利用条件を満たしていることを条件に、居住しなくなってから3年目の年末までの譲渡をすれば特別控除を利用できます。

所有権を以って居住していたか

たとえば、父と同居していた子が自宅を出て1年後に、父が亡くなり同居していた子が相続した場合、父と同居していた期間に子に建物の所有権がない場合は、期限内の譲渡であっても特別控除を利用することができません。

まとめ

いかがでしたでしょうか。

今回は、同居している実家を相続し売却した場合の税金について説明しました。

居住用財産の3,000万円控除は建物の所有権がない場合は、基本的には利用できません。その他の条件も多く存在し、「居住用とはどこまでを指すのか」という疑問については、数多くの国税不服裁判を行われております。

同居していた自宅を相続し売却する場合は、売却前に必ず専門家に相談することをお勧め致します。

今回も最後までお読み頂きまして誠にありがとうございました。

この記事を書いた人

- 山﨑 紘靖

- 過去に200件以上の不動産売却に携わり、 某大手不動産会社で営業成績No,1だった山崎が、 売却の専門家として、あなたの「最高額で売れた」をサポートします。

お問合せから第二の人生が始まります。

相談は無料です。ご依頼お待ちしています。

-

- お電話でのお問い合わせ

- 03-6450-7073

-

- FAXでのお問い合わせ

- 03-6450-7138