『知らなかったじゃ済まされない!』不動産売却前に抑えるべき全費用。

あなたは、自分が所有している不動産を売却した場合、どのくらいの費用が必要なのか知りたいのではないでしょうか。

実は、売却に要する費用は人によってまちまちで、同じ金額の売却であっても条件次第で1,000万円近くの差がでることもあります。

なぜなら、不動産売却に要する費用は不動産売却によって発生する利益に課税される税金で大きく変わってくるからです。

この記事では、不動産売却時に支払う税金を含めた売却時に必要な費用の全てをわかりやすく解説します。

最後まで読み終えて頂ければ、不動産売却に必要な費用の全体像・支払い時期・「あなたの場合いくら位の費用がかかるのか」がわかります。

安心して計画的な不動産売却が進められるように、売却の費用を理解しましょう。

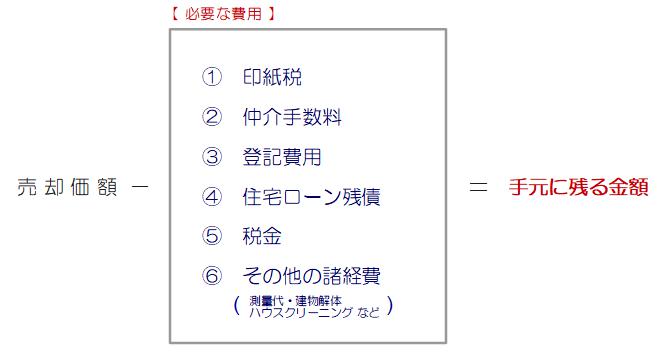

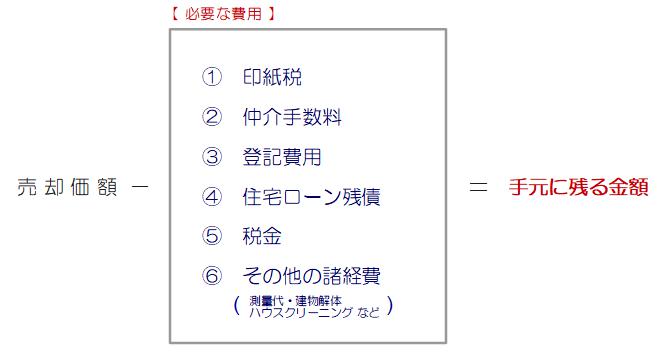

1.不動産売却に必要な費用の全体像

不動産売却に必要な費用は、あなたの状況によって大きく変わります。

不動産を売却した(する)金額を基に、最終的なお手元に残る残代金を計算する方法は下記の式の通りです。

2章以降で①~⑥の項目をひとつひとつご説明します。

1-1.不動産売却に必要な費用の具体例

詳細説明に移る前に、大まかに不動産売却全体に必要な費用例を記載します。

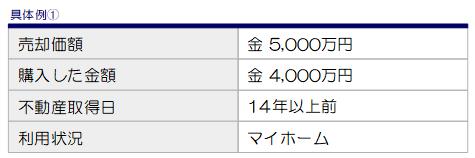

①マイホームが購入金額よりも高く売れた場合【戸建を売却】

購入した金額より高く売れた場合でも、売却した不動産がマイホームであれば、売却した利益(売却金額-購入金額)のうち、3,000万円までは特別控除されます。

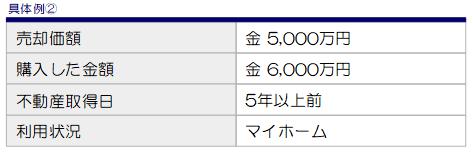

②マイホームを購入金額よりも安く売却した場合【マンションを売却】

購入した金額よりも安く売却した場合は、売却の利益が出ていないので税金はかかりません。

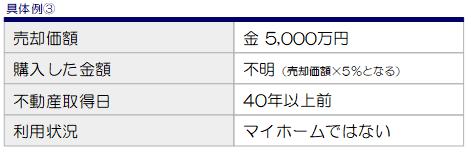

③マイホームでもなく、購入した金額も不明な場合【土地を売却】

相続で取得した不動産を売却する場合などに多い事例です。誰もその家に住んでいなく、購入してから数十年経過している為、購入時の資料がないなどの場合は、特に大きい税金が課税されます。

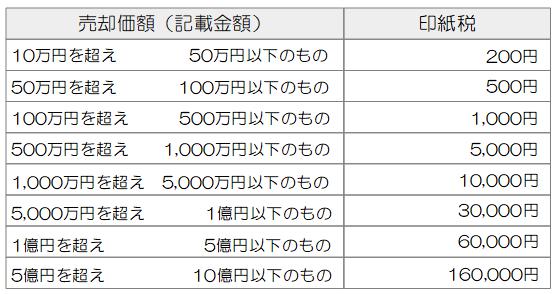

2.印紙税とは:目安金額 1万円or 3万円

この項目では、印紙税の金額と軽減する方法を説明します。ちなみに目安金額は、印紙税:1万円=売買価額:1,000万円超~5,000万円以下・印紙税:3万円=売却価額:5,000万円超~1億円以下の金額明示となります。

2-1.印紙税を確認しよう

印紙税とは、不動産を売却するときに買主と交わす売買契約書に貼付する印紙の金額を指します。

不動産売買契約書に貼付する印紙については、租税特別措置法により軽減を受けることが出来るため、下記の表の軽減税率に該当します。

なお、下記軽減税率は、平成26年4月1日から平成30年3月31日までの間に作成された売買契約書に限ります。(追記:平成30年4月1日からも下記軽減税率が継続することになっています。)

2-2.印紙税を軽減する方法

印紙税を軽減する方法は存在します。

例えば、通常2通作成する売買契約書を1通のみの作成とし、もう1通はその写しで済ませる場合は、課税文章は1通しか作成されていないため、写しを保有するものはその写しに印紙を貼付する必要がなくなります。

印紙の負担区分についても、原本を保有するものが全額負担するのか、売主・買主が折半で負担するのかを任意で決定できます。

なお、売買契約書への印紙の貼付は必須です。印紙を貼付しなかった場合は、本来の印紙税と合わせると3倍の金額を支払うことになるため、印紙の貼付は必ず行うようにしましょう。

3.仲介手数料の計算

この項目では仲介手数料の計算方法と支払い時期、軽減方法をご説明します。

まず、参考に仲介手数料の早見表をご覧ください。

3-1.仲介手数料の計算方法

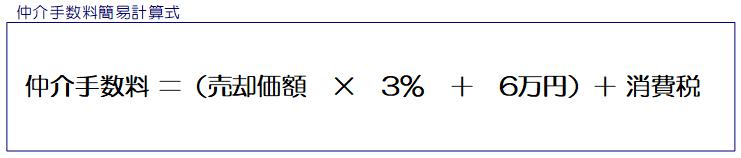

仲介手数料の簡易的な計算方法は下記の通りです。

簡易計算式の内容についてご説明します。

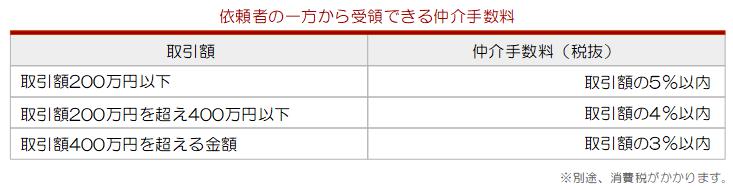

仲介手数料については、宅地建物取引業法(以下「宅建業法」という)により、下記のように上限が設定されています。

前述した簡易計算方法の場合、全体に3%を乗じる為、200万円以下の部分の2%(=4万円)と200万円から400万円までの1%(=2万円)が上限より不足するため、+6万円の表記がなされています。

上記仲介手数料は、宅建業法に定められた上限のため、不動産仲介会社は「仲介手数料として」これ以上の報酬を請求することはできません。また、同上限金額を「法律で定められた報酬」として説明することも認められていません。

不動産会社がしばしば「正規の手数料」と表現する仲介手数料の根拠はこれにあたります。

3-2.仲介手数料の支払い時期

仲介手数料の支払い時期は、売買契約成立後となります。

売買契約成立によって、不動産仲介会社に仲介手数料の請求権が発生するため、たとえば、売買契約は成立したが、残代金決済は未到来の場合であっても、不動産会社は仲介手数料全額を請求することができます(違法ではありません)。

しかし、残代金決済や物件の引渡しが終わってない状況では、取引自体が成立していないという見方も強くあるため、多くの会社では仲介手数料の支払い時期を「売買契約成立時に半額・残代金決済時に半額」若しくは、「残代金決済時に全額(弊社もこちら)」としています。

3-3.仲介手数料を軽減する方法

総じて、売却の難易度が低い(売却しやすい)不動産については、仲介手数料の値引きに応じてくれることが多いと考えられています。

【仲介手数料の値引きが成功しやすい事例】

- 需要が高い地域の不動産で早い段階での成約を見込める。

- 大規模マンションなどで、取引が堅調に行われている。

- 不動産自体にウィークポイントが少ない。

なお、仲介手数料の減額交渉を行う場合は、必ず媒介契約締結前に行うようにしてください。不動産会社の中では、仲介手数料は一切値引きしない会社も多く、事前に確認を行うようにしましょう。

【仲介手数料が減額交渉しにくい事例】

- 需要が少なく、長期的な販売活動が必要となる

- 再建築不可や細い通路に面しているなど売却に専門知識を要する

- そもそもその不動産を扱える不動産会社が少ない

総じて、売却の難易度が高い不動産ほど仲介手数料の値引きが難しくなる傾向にあります。

4.登記費用の計算(該当者のみ)

この項目では、不動産を売却する際に必要な登記費用を説明します。

売主が支払う登記費用は4つです(該当者のみ)。

- 抵当権抹消登記費用(購入時に住宅ローンを利用した場合)

- 住所移転登記費用(登記簿謄本と現住所が異なる場合)

- 「本人確認情報」作成費用(権利証を紛失した場合)

- 相続登記費用(相続登記が未了の場合)

ひとつひとつ説明します。

4-1.抵当権抹消登記費用:目安(抵当権1つにつき)1~2万円前後

不動産を購入するときに住宅ローンを利用した場合や、なんらかの融資を、不動産を担保にして受けた場合には、不動産に(根)抵当権が設定されています。

(根)抵当権とは、もしあなたが融資の返済を行わない場合に、銀行がその不動産を競売などの方法で売却できる権利です。(売主様におかれては、特に詳細の理解を要さない為、簡易的な説明とします)

購入時の住宅ローンが残っていたり、住宅ローンを完済していても抵当権抹消登記を行っていなければ、売却する不動産の登記簿謄本には抵当権が設定されています。

買主に所有権移転するまでに(売却の残代金で住宅ローンを完済する場合は残代金決済日と同時に)、抵当権抹消登記(抵当権設定を抹消する)を行う必要があります。

抵当権抹消登記費用は下記の通りです。

- 登録免許税 :不動産1つにつき1,000円 ※土地・建物それぞれに設定がある場合は、2,000円

- 司法書士報酬 :1万円前後(司法書士により異なる)

- 郵送代や交通費:1,000円前後

上記は司法書士に抵当権抹消登記を依頼する前提で記載しました。

抵当権抹消登記はご自身で行うこともできますが、買主から受領する金額で抹消を行う場合などは、当日に買主名義への所有権移転も行われるため、間違いを避けるために司法書士に依頼することをお薦めします。

4-2.住所移転登記費用:目安1.5~2万円

登記簿謄本に記載されている住所は、あなたが不動産を取得した(所有権移転を行った)時の住所となります。不動産を売却するときは、登記されている住所を現在の住所(住民票記載の住所)に変更する必要があります。

この住所変更登記に係る費用は下記の通りです。

- 登録免許税 :不動産1つにつき1,000円 ※土地・建物それぞれに設定がある場合は、2,000円

- 司法書士報酬 :1万円前後(司法書士により異なる)

- 郵送代や交通費:1,000円前後

なお、住所移転登記は事前にご自身で行って頂いても問題ありません。

4-2-1.住所が複数回変わっている場合

住所移転登記を行う場合、現在の住民票の住所と登記簿謄本上の住所をつなげる必要があります。

登記簿記載の住所から1回のお引越しの場合は、現在の住民票を取得して頂ければ前住所の記載があるため、住所移転登記を行うことができます。

しかし、2回以上行っている場合は住民票だけでは、登記簿謄本の住所につながらないため、「戸籍の附票」を取得する必要があります。

4-3.本人確認情報作成費用:目安5万円前後

不動産の権利証はあなたが不動産の所有者であると証明する書類です。

もし、不動産を売却する際に権利証を紛失している場合には、司法書士(若しくは弁護士)に「本人確認情報」を作成してもらう必要があります。

本人確認情報作成の費用は、司法書士により決定されるため、決められた金額はありませんが、一般的に5万円前後となります。

4-4.相続登記:目安15万円~70万円(評価額による)

不動産が亡くなった方(被相続人)の登記のまま、売却することは基本的にできません。(戸籍謄本などで確認を行い、相続人と確認できた場合は、売買契約を行うことはできるが、相続登記を終えてないと所有権移転ができない)

相続登記の費用は下記の通りです。

- 登録免許税:固定資産評価額 × 0.4%(4/1000)

- 戸籍謄本 :450円/1通 (複数通必要です。)

- 住民票 :300円前後/1通 (行政による異なる・複数通必要です)

- 司法書士費用:5~10万円前後

相続登記は必要書類が多く、本籍地を移動している場合は該当地に各々書類申請を行う必要があるため、早めに準備を始めるようにしましょう。

5.住宅ローンの残債(該当者のみ)

不動産購入時に住宅ローンを利用し、まだ返済が終わってない方も多いと思います。

前項4-1.でご説明した通り、買主に所有権を移転する場合は、抵当権を抹消しなければなりません。

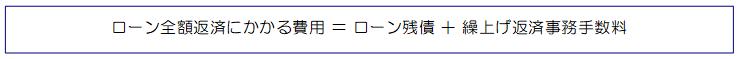

5-1.ローン全額返済にかかる費用

※繰上げ返済事務手数料は、金融機関の規定により異なり、5,000円~50,000円程度です。

6.税金(重要)

不動産を売却した際、税務上利益が出た場合は、その利益に対して最大で39.63%の税金が課税されます。そして、不動産売却時にかかる税金の金額は、あなたや不動産の状況によって大きく異なり、不動産が高額であれば数百万、数千万の課税をする場合もあります。

不動産会社も税金については、説明しない場合もあるため、しっかりと把握するようにしましょう。

なお、不動産売却時の税金の詳細については、売却後では遅い!自宅や実家を売る前に絶対抑えるべき税金を徹底解説をご覧ください。

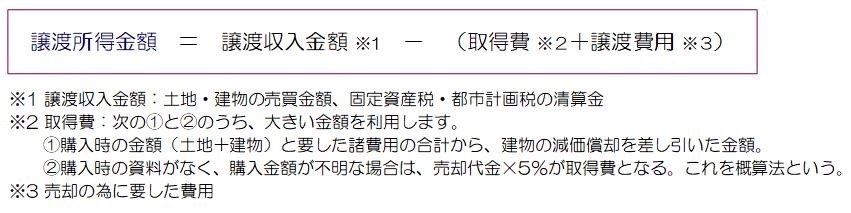

6-1.手順①譲渡所得金額の計算する

不動産を購入した価格より高い金額で売却したとき、その売却ででた利益(以下「売却益」)に税金がかかります。この売却益のことを「譲渡所得」といいます。譲渡所得に対しては他の所得と分離して所得税・住民税が課税されます(分離課税)。なお、購入した価格よりも安い金額で売却(譲渡所得がマイナス)した場合は、譲渡所得税はかかりません。

譲渡金額の計算式

■取得費となるもの

- 土地の購入代金

- 購入時に古屋があった場合、その古屋代金・解体費用

- 整地・擁壁築造・下水道工事費用など

- 建築費 ※減価償却されます

- 増改築リフォーム費用 ※減価償却されます

- 購入時に支払った仲介手数料

- 不動産取得税

- 登録免許税・登記手数料

- 売買契約書印紙代 など

※減価償却について

税法上、建物は、毎年その価値を減価するものとされています。減価償却については、「7.減価償却とは」の項目でご説明します。

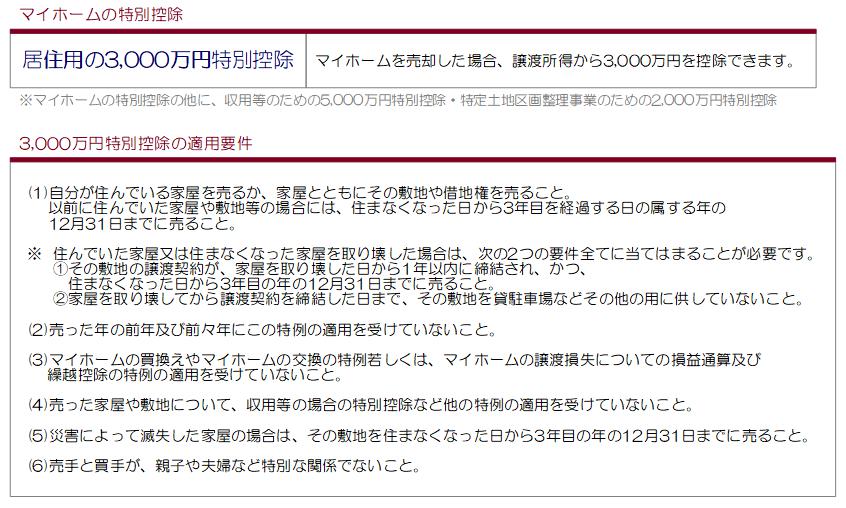

6-2.手順②課税譲渡所得を計算する

課税譲渡所得の計算式

※マイホームの特別控除

※マイホームの特別控除

6-3.手順③税金の計算をする

税金の計算式

不動産売却時の所得税・住民税の税率は下記の通りです。

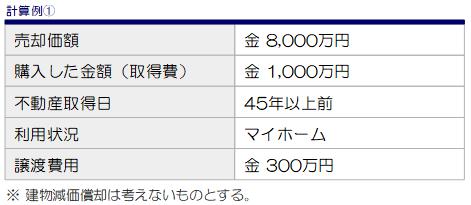

6-4.税金の計算事例

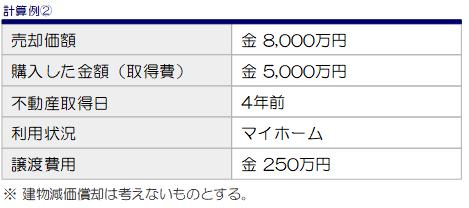

手順① 譲渡所得金額の計算

8,000万円 - (1,000万円(取得費)+300万円)= 譲渡所得金額:6,700万円

手順② 課税譲渡所得の計算

6,700万円 - 3,000万円(特別控除)= 課税譲渡所得:3,700万円

手順③ 譲渡所得税・住民税の計算

3,700万円 × 14.21% ※1 = 譲渡所得税・住民税:525万7,700円(所得税:377万7,700円・住民税:148万円)

※1 10年超所有の軽減税率:6,000万円以下の部分は税率14.21%

計算例①の税金:525万7,700円

手順① 譲渡所得金額の計算

8,000万円 -(5,000万円(取得費)+250万円)= 譲渡所得金額:2,750万円

手順② 課税譲渡所得の計算

2,750万円 - 3,000万円(特別控除)= 課税譲渡所得:0円

手順③ 譲渡所得税・住民税の計算

譲渡所得税・住民税は特別控除以内なのでかからない。

計算例②の税金:0円(全額控除される)

7.減価償却とは

売却したマイホームが築33年未満であれば、減価償却を知っておくことで支払う税金を低く抑えることができます。

減価償却とは、税務上、毎年価値が減価する(減っていく)ことを指します。不動産を土地と建物で分けて考えた場合、土地は減価償却しませんが、建物は減価償却します。

不動産を売却した時に、前述した取得費として確定申告できる建物の金額は、減価償却後の金額となります。購入時の金額がそのまま取得費として申告できるわけではないので注意しましょう。

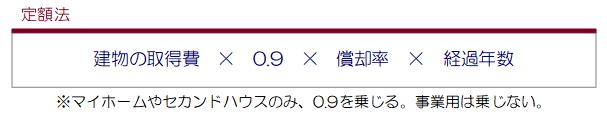

7-1.マイホームの減価償却の計算方法

マイホームの減価償却は、次の「定額法」という計算で算出します。

ひとつひとつ説明します。

■建物の取得費

建物の取得費は、次と通りです。

- 建築費(工事代金・設計料など)

- 設計変更費用

- 増改築リフォームの費用

- 不動産取得税

- 請負契約書の印紙代

- 登録免許税・登記費用 など

■償却率

償却率は次の法定耐用年数表を参照します。

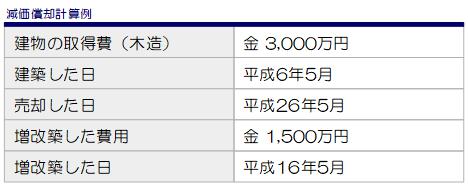

7-2.減価償却の計算例

次の条件で、減価償却の計算を行い、売却時の建物(マイホーム)の取得費を計算します。

①建築した建物部分

3,000万円 × 0.9 × 0.031 × 20年 = 1,674万円

3,000万円 - 1,674万円 = 1,326万円

②増築した部分

1,500万円 × 0.9 × 0.031 × 10年 = 418.5万円

1,500万円 - 418.5万円 = 1,081.5万円

■売却時の建物の取得費

① + ② = 2,407.5万円

8.売却に必要な諸経費

この項目では、不動産の種類別に必要になる諸経費についてご説明します。

8-1.戸建・土地の売却に必要な諸経費(該当項目のみ)

- 測量費用 :目安 50万円~90万円(土地の広さや隣接地の数による)

- 建物解体費:目安 100万円~250万円(木造家屋の場合)※木造建築物解体費用相場 = 3万円~6万円 × 延床坪数 + その他工事費用

- 残置物処分費用:目安30万円~50万円(材質・量により変わります)

- ハウスクリーニング:目安 8万円~12万円(4LDK・100㎡の場合)

8-2.マンションの売却に必要な諸経費(該当項目のみ)

- ハウスクリーニング:目安4万円~6万円(3LDK・70㎡)

- 残置物処分費用:目安10万円~20万円(材質・量により変わります)

その他、共通して「引っ越し」費用かかります。引っ越し費用は、時期(繁忙期・通常期)により大きく変わりますので、事前に確認するようにしましょう。

9.実際に費用を計算してみましょう

ここまで説明した全ての知識を利用して、実際に不動産売却に必要な費用とお手元に残る金額を計算してみましょう。

下記式は、1章で示したものです。

2章から8章で、式の①~⑥の項目を説明しました。

それらの知識を使い、次の計算例の売却の費用を算出しましょう。

①印紙税

1億円を超え5億円以下のもの ⇒ 6万円

②仲介手数料(上限価格)

(1億1,000万円 × 3% + 6万円) + 消費税 = 362万8,800円

③登記費用

住宅ローンがあるので、抵当権抹消費用 ⇒ 2万円(概算)

④ローン残債

残債:2,000万円 + 一括返済手数料:1万円

⑤税金

ⅰ 取得費の計算

ⅰ–ⅰ.建物の売却時の取得費

4,000万円 × 0.9 × 0.031 × 23年 = 2,566万8,000円

4,000万円 - 2,566万8,000円 = 1,433万2,000円

ⅰ–ⅱ 全体の取得費

2,000万円(土地) + 1,433万2,000円(建物)= 3,433万2,000円

ⅱ 譲渡所得金額の計算

1億1,000万円 -{2,000万円(土地取得費)+1,433万2,000円(建物取得費)+70万円(測量費用)+362万8,800円(仲介手数料)+6万円(印紙税)+2万円(登記費用)}= 譲渡所得金額:7,125万9,200円

ⅲ 課税譲渡所得の計算

7,125万9,200円 - 3,000万円(特別控除※) = 4,125万9,200円

※所有者1人として控除

ⅳ 譲渡所得税・住民税の計算

4,125万9,200円 × 14.21% ※ = 586万2,932円

※10年超所有の軽減税率:6,000万円までは、14.21%

⑥ その他費用

- 測量代:70万円

- 残置物処分費用:30万円

- 引越費用:25万円

■手元に残る金額

1億1,000万円 - (①6万円+②362万8,800円+③2万円+④2,001万円+⑤586万2,932円+⑥125万円) = 79,168,868円

・お手元に残る金額 = 約7,900万円

10.まとめ:費用を把握してから売却を進めることが重要

いかがでしたでしょうか。

弊社では不動産売却の成功を、「できるだけ高く売却すること」と「費用を抑えること」の2つを柱に売主様の利益最大化を目指しています。

特に税金の項目は、ご紹介したもの以外にも多岐にわたる税法が存在し、利用しなかった場合、利用した時より数百万も多く税金を支払うこととなる可能性があります。

もし、いまあなたが売却の諸経費を知らないまま、販売活動を進めているのであればすぐに確認することをお薦め致します。

不動産売却を成功させるために。

この記事を書いた人

- 山﨑 紘靖

- 過去に200件以上の不動産売却に携わり、 某大手不動産会社で営業成績No,1だった山崎が、 売却の専門家として、あなたの「最高額で売れた」をサポートします。

お問合せから第二の人生が始まります。

相談は無料です。ご依頼お待ちしています。

-

- お電話でのお問い合わせ

- 03-6450-7073

-

- FAXでのお問い合わせ

- 03-6450-7138