空き家売却の正しい手順と絶対に知っておきたい税金の控除を徹底解説

この記事をご覧のあなたは、相続して空き家となっている実家などの不動産を売却しようとお考えなのではないでしょうか?又は、売却することは決定していて、どのように売却すれば少しでも条件良く売却ができるかお悩みになっているのではないでしょうか?

実は、相続した空き家の売却は、売却の手順や方法を間違ってしまうと所有者1人あたり最大で約600万円強もお手元に残る金額が変わってしまう場合があります。子供3人が相続人となって実家を共有している場合では、最大で合計1,800万円強も最終的に残る金額が変わってしまうことになるため注意が必要です。

なぜなら、相続した空き家の売却については、不動産売却時の課税される税金の特別控除があり、特別控除の適用を受けるためには定められた手順・方法で不動産売却を行わなければならないからです。

ここまでお読みになって、このように思う方もいらっしゃるのではないでしょうか?

「複雑な税金や不動産売却の方法については、不動産会社に依頼すれば、安心なのでは?」と。

たしかに、相続した空き家の売却に精通した不動産会社に依頼すれば安心かもしれません。ただ、弊社の知っている限り、この特別控除や特別控除の利用を念頭においた売却の手続きについて詳しい不動産会社は決して多くありません。事実、弊社の記事(売却コンシェルジュ)を見て、「税金の控除が利用できたのに、売却の手続を間違えたので利用できなくなった」や「税金控除が利用できること自体知らなかった」というお問合せを多く頂いております。

そこで今回は、弊社が相続した空き家の売却時に実践している不動産売却の手順を、はじめて不動産売却をする方でもお分かりいただけるようにご説明します。

最後まで記事を読み、実践して頂ければ、相続した空き家の売却について、まず何から始めればよいかわかるようになり、さらに税金の控除が適用できる方はどのように進めれば問題なく特例が利用できるかがわかるようになります。

まずは、税金の控除が適用できる場合と適用できなかった場合で、どのくらいお手元に残る金額が変わるのかを事例でご説明します。先に、相続空き家の売却方法の詳細をお知りになりたい方は、事例の次の章に記載してある相続した空き家売却のフローチャートからお読み頂いても問題ありません。

この記事では、相続した空き家の売却手順や方法について、できるだけわかりやすく説明していますが、一般的な不動産売却の流れをお知りになりたい方は、次の記事も合わせてご覧ください。

- 相続空き家の3,000万円特別控除

- この記事では、相続した空き家を売却した時に適用できる税金の特別控除のことを、相続空き家の3,000万円特別控除と表します。正式名称は「被相続人の居住用財産(空き家)を売った時の特例」といいます。

【事例】税金の控除でお手元に残る利益がどのくらい違うか知ろう!

相続空き家の売却の際に、相続空き家の3,000万円特別控除の利用が「できる」「できない」で、どのくらいお手元に残る金額が違うかを次の事例を利用して計算してみましょう。

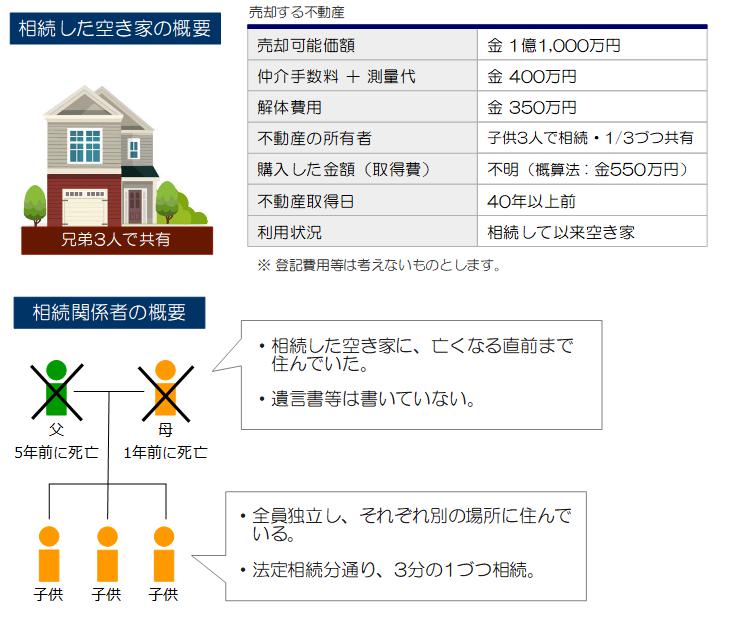

■相続空き家売却の事例

※事例の追加条件

※事例の追加条件

・5年前に父が亡くなったときは、この不動産の全てを母が相続した。

・1年前に母が亡くなったときに、子供3人が1/3づつ不動産を相続した。

・以上のことから、今回の事例の売主は、子供3人となる。

・この不動産以外に相続した不動産はない。

早速ですが、結論から申し上げると、上記事例は売却方法や手順を間違えなければ相続空き家の3,000万円特別控除が利用できます。しかし、特別控除の適用要件を理解していないと利用できたにもかかわらずできなかったという事態になりかねません。

ここでは、相続空き家の3,000万円特別控除を利用した場合と利用しなかった場合の両方のケースで、お手元に残る金額を計算してみましょう。専門用語や計算方法がわからなくても後程説明しますので、お手元に残る金額に着目して読み進めて下さい。

税金控除を「利用した」場合のお手元に残る金額を計算してみよう。

まずは、相続空き家の3,000万円特別控除を利用した場合、どのくらいの金額が売主である子供3人の手元に残るかを計算してみます。

相続空き家の3,000万円特別控除を利用するために、売却条件を以下のように調整する必要があります。

- 売却金額は、1億円とする(1億1,000万円で売却できるが特別控除適用のために適用要件上限である1億円で売却)。

- 売却前に売主負担で、建物を解体し、更地にする(解体費用:金350万円)。

税金控除を利用した場合、子供3人の手元に残る金額は次の通りです。

| 売却価額 | 1億円 |

| 仲介手数料 + 測量代 | ▲400万円 |

| 建物解体費用 | ▲350万円 |

| 取得費(概算法) | 税務上▲500万円 |

|

相続空き家の3,000万円特別控除 |

▲9,000万円 |

| 譲渡税額(売却時に課税される税金) | 0円 |

| 売却後、手元に残る金額 (子供3人合計額 / 1人あたりの金額 ) |

合計:9,250万円 / 1人あたり:約3,083万円 |

上記の表のように、事例の不動産売却の場合、相続空き家の3,000万円控除が利用できれば、譲渡税(売却時に課税される税金)はかからないことになります。

よって、相続した不動産売却後、手元に残る金額は、子供3人合計で9,250万円・子供一人あたり約3,083万円となります。

税金控除を「利用しなかった」場合にお手元に残る金額を計算してみよう。

次に、相続空き家の3,000万円特別控除を利用しなかった場合に、売却後どのくらいの金額がお手元に残るか計算してみましょう。

相続空き家の3,000万円控除を利用しないのであれば、売却条件を特別控除利用のために調整する必要がないため、売却条件は次のようになります。

- 売却金額は、1億1,000万円とする。

- 売主負担で解体する必要がないので、解体費用は必要ない。(現況のまま売却し、買主が解体を行う)

税金控除を利用しなかった場合、子供3人の手元に残る金額は次の通りです。

| 売却価額 | 1億1,000万円 |

| 仲介手数料 + 測量代 | ▲400万円 |

| 建物解体費用 | 0円 |

| 取得費(概算法) | 税務上▲550万円 |

| 相続空き家の3,000万円特別控除 (相続人1人につき3,000万円) |

0円 |

| 譲渡税額(売却時に課税される税金) | ▲約2,041万円 |

| 売却後、手元に残る金額 (子供3人合計額 / 1人あたりの金額 ) |

合計:約8,559万円 / 1人あたり:約2,853万円 |

上記表から、不動産売却時の譲渡所得(税務上の利益)は、金1億50万円となります。課税される税金の税率は、20.315%となります(親の所有期間も相続されるため、長期譲渡の税率となります)。

よって、不動産売却時の譲渡税額は約2,041万円となり、売却後の手元に残る金額は、子供3人合計で約8,559万円・子供一人あたり約2,853万円となります。

2つの事例の比較から、税金控除を「利用した」場合、「利用しなかった」場合に比べて、1,400万円(売却価額+解体費用の差額)低く売却したにも関わらず、最終的に売主の手元に残る金額は、子供3人合計で691万円・子供一人あたり約230万円も多いということがわかりました。

では、あなたの相続した不動産の場合はいかがでしょうか。所有している空き家を売却するときに、正しい売却方法や手順で売却できますように、上記事例で利用した相続空き家の3,000万円特別控除の説明とともに、空き家売却のすべての手順について次の章以降でひとつひとつ説明します。

空き家売却の基本的な部分も含めて、わかりやすく説明しますので、是非このまま読み進めてください。

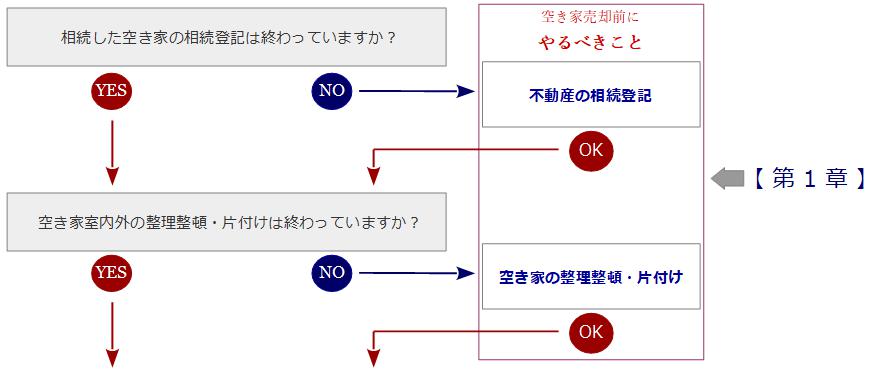

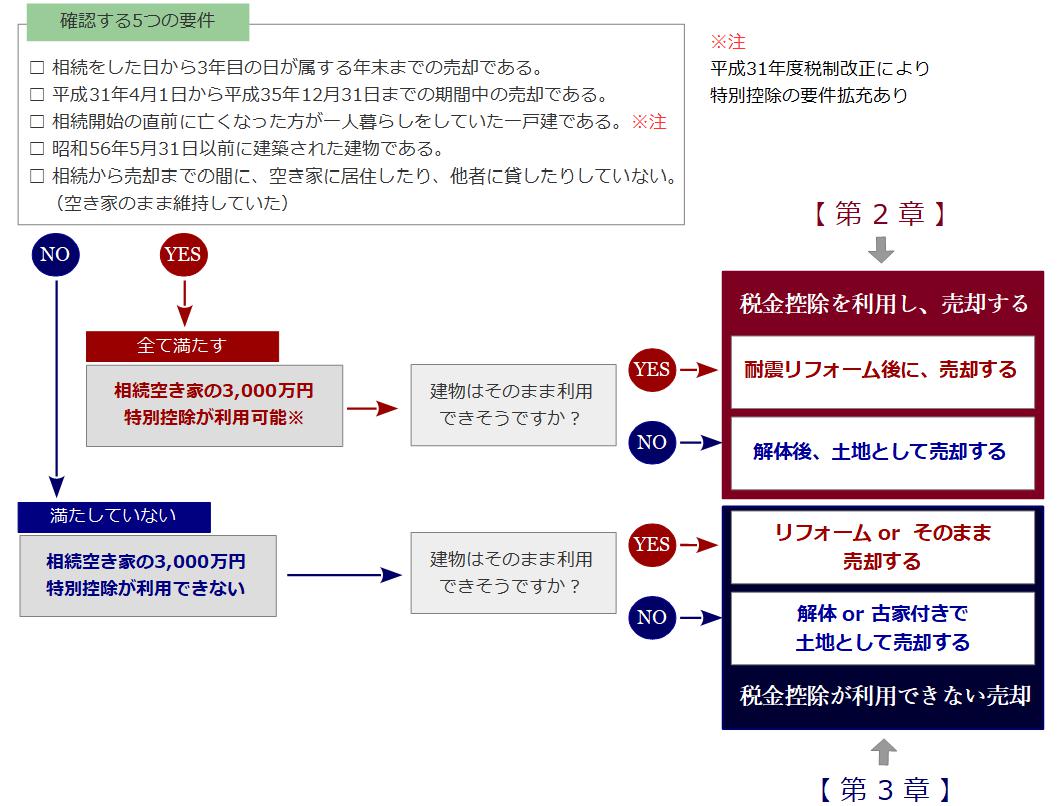

◎ 空き家売却のフローチャート ◎

空き家を売却する際の手順は次のフローチャートの通りです。

現時点で上記のフローチャートが最後まで選択できなかったとしても、次の章からひとつひとつ説明しますのでご安心ください。この記事を最後までお読み頂ければ、あなたの空き家売却をどのような方法で進めればよいかわかるようになります。

第1章 相続した空き家の売却準備をはじめよう。

相続した空き家は、そのままでは売却することができません。まず、はじめに行う手順は次の2つです。

- 1-1. 相続した不動産の所有者を相続人に登記する。(相続登記)

- 1-2. 空き家の整理整頓を行う。

ひとつひとつ説明します。

1-1. 不動産の所有者を相続人名義に登記しよう。

親が亡くなり、相続が発生すると、親の不動産は相続人に相続されます。親に配偶者がいない場合(つまり、両親ともに亡くなっている場合)は、遺言書などが無い限り、子供に平等に相続されることになります(法定相続分)。たとえば、先にご紹介した事例では、両親ともに亡くなっていて、相続人である子供が3人いたため、子供は1/3づつ不動産を相続することになります。

ここで注意して頂きたいことは、相続した不動産の所有者名義は、相続登記を法務局にて行わない限り、親名義のままになってしまうということです。親名義のままでは、不動産を売却することができないため、必ず相続登記を行うようにしましょう。

相続登記の為に必要な知識として、次の2つをご説明します。

- 相続登記のために、準備する書類

- 相続登記のために、作成する書類

ひとつひとつ説明します。

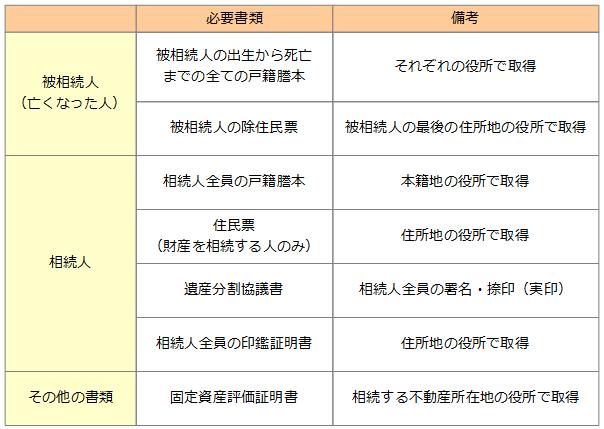

相続登記の為に、準備する書類

相続登記申請の為に、準備する書類は次の表の通りです。

ほとんどの書類が、役所に伺えば取得できます。しかし、被相続人の出生から死亡までの戸籍謄本については、本籍地を何度か移動している方の場合、各々の役所に出向くか郵送のやり取りで取得を行う必要があるため、時間を要することがあります。事前に役所に電話確認などを行い、取得を進めるようにしましょう。

相続登記の為に、作成する書類

相続登記の準備書類が揃ったら、相続登記の申請書類を作成します。相続登記の為に作成する書類は次の通りです。

- 登記申請書

- 相続関係説明図

- 遺産分割協議書

ひとつひとつ説明します。

登記申請書と相続関係図

相続登記を行う為に、相続の内容を記載し、法務局に提出する書類です。

法務局がひな型及び記載方法をわかりやすく公開しているので次のリンク先をご確認下さい。

・登記申請書:不動産の所有者がなくなった

・登記申請書、相続関係図作成の見本:登記申請書・相続関係図作成例

引用:法務局

遺産分割協議書

相続した不動産を法定相続分通りに登記をするのであれば、遺産分割協議書は必要ありません。たとえば、先の事例のように、相続した不動産を子供3人が平等に1/3づつ共有する場合などは、法定相続分通りなので遺産分割協議書を必要としません。

一方で、法定相続分以外の割合で被相続人から財産を相続する場合や、不動産は長男・現金は次男と三男などと相続財産を分割する場合は遺産分割協議書の作成が必要となります。

遺産分割協議書の作成方法については、次のサイトでわかりやすく説明されている為、是非参考にしてください。

相続登記を行い、不動産名義を被相続人から相続人へ変更しないと不動産売却は出来ないため、相続した空き家を売却する際は、まず相続登記から行うようにしましょう。

後述しますが、相続空き家の3,000万円特別控除は、不動産を相続で取得した所有者が利用できる特例です。相続登記は省略せず、土地・建物ともに相続人名義に正確に登記を行うようにしてください。

1-2. 空き家の整理整頓を行う

相続した空き家のご売却についてご相談を承る際に、空き家の中の整理整頓が行われていないことは多いものです。

- 長年着ていない洋服・着物

- 押入れの中の布団

- 使用していた家財道具

- 物置の中の物品 など

思い入れの多い品もあり、又物品の量も多い為に、どこから手を付けて良いかわからないというお悩みを頂くこともしばしばあります。

しかし、不動産を売却する場合、全ての物品を売主の責任と負担で撤去する必要があります。わかりやすく説明すると、建物の上下をひっくり返し(ありえませんが)落ちてしまうものは全て撤去の対象となります。

建物内の整理整頓には次の2つの方法があります。

- 行政などの回収サービスを利用する。

- 産業廃棄物を専門に扱う業者に依頼する。

それぞれのメリット・デメリットを説明します。

行政などの回収サービスを利用する ■労力:大きい / 費用:安い

多くの行政では、家具や家電などを業者に依頼するよりはるかに低い金額で処分をしてくれるサービスが存在します。

サービスの内容は行政により異なりますが、基本的には処分する家財などを所有者自身が家から運び出す必要があります。

東京都世田谷区では、運び出した家財を家の駐車場部分などに置き、専用のゴミシール(コンビニなどで購入する)を貼付しておけば、指定日に回収もらえます。その他の市区町村などでは、決められた廃棄場所まで運ぶ必要があったりと様々です。(詳細はお住まいの役所にご確認下さい。)

産業廃棄物を扱う専門業者に依頼する ■労力:少ない / 費用:高い

家財などを家から運び出すことが難しい場合は、産業廃棄物を扱う専門業者に依頼します。費用は、おおよそ20~50万円と物品の量により変動します。

専門業者に依頼する場合は、業者間によって大幅に値段が異なることも多い為、信頼できる業者を選定するようにしましょう。また、悪質な業者を避けるために、行政が登録している指定業者一覧から業者選定を行うことをお薦めします。

以上が、相続した空き家の売却準備となります。これまでの項目は全ての相続した空き家売却に共通する項目のため、できるだけ早い段階で進めるようにしましょう。

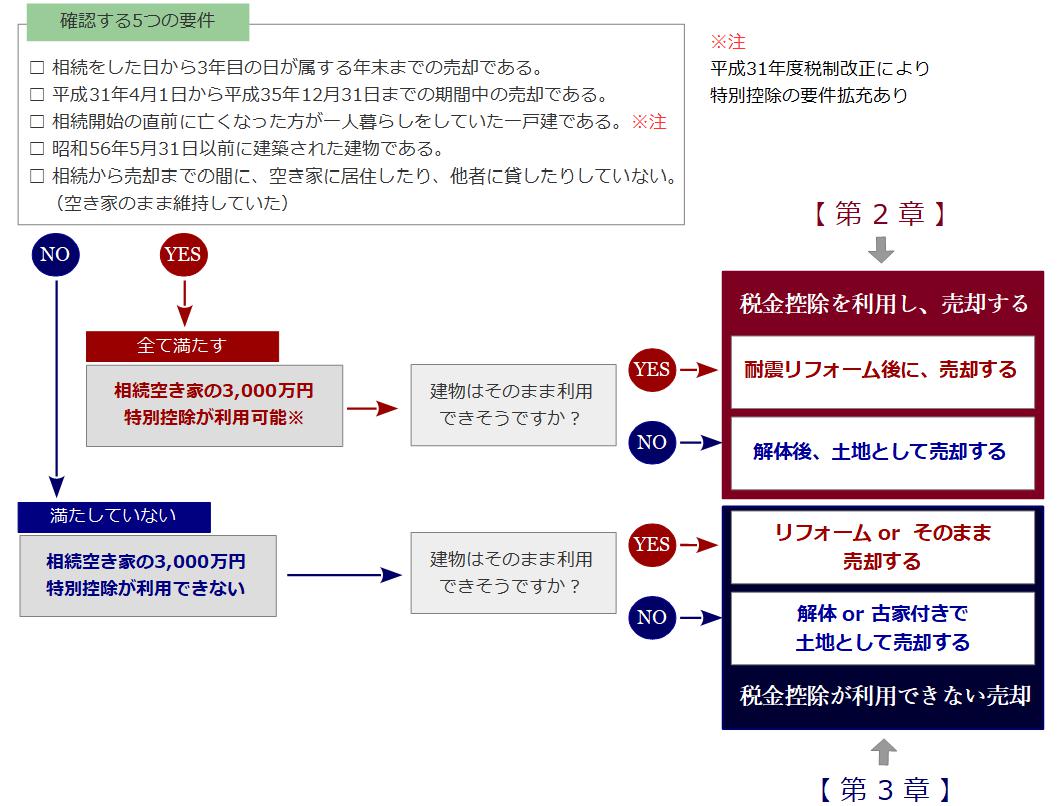

◎ 記事の読み進め方 ◎

次の第2章~第3章は、相続空き家の3,000万円特別控除の説明となります。

まずは、相続空き家の3,000万円特別控除が該当するかどうか、次の5つの要件を確認してください。

5つの要件に全て該当する方は、不動産売却方法や手順を間違えなければ相続空き家の3,000万円控除を基本的に利用できます。よって、【第2章】を読み進めて下さい。

5つの要件に当てはまらない場合は、相続空き家の3,000万円特別控除が利用できないため、【第3章】を読み進めてください。

第2章 相続空き家の3,000万円控除を利用して空き家を売却する方法

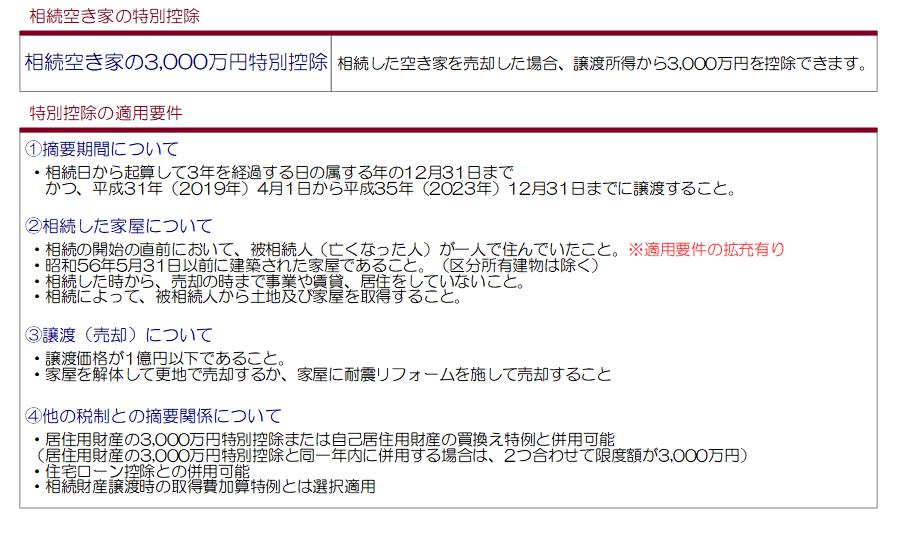

相続空き家の3,000万円特別控除とは、増え続ける空き家を抑制するために施行された税金の特別控除です。

相続人ひとりあたり最大で3,000万円(税額にすると約609万円)の控除を受けることができるため、有効に活用したい税法ですが、その適用要件は複雑です。不動産売却の方法を間違えてしまうと適用できなくなってしまうこともあるため、不動産売却前に必ず理解するようにしましょう。

この記事では、相続空き家の3,000万円控除について必ず知っておきたい要点を説明しています。詳細や具体的な計算事例などを含めてお知りになりたい場合は、次のリンク先の記事第5章をご覧ください。

相続空き家の3,000万円特別控除の概要は次の通りです。

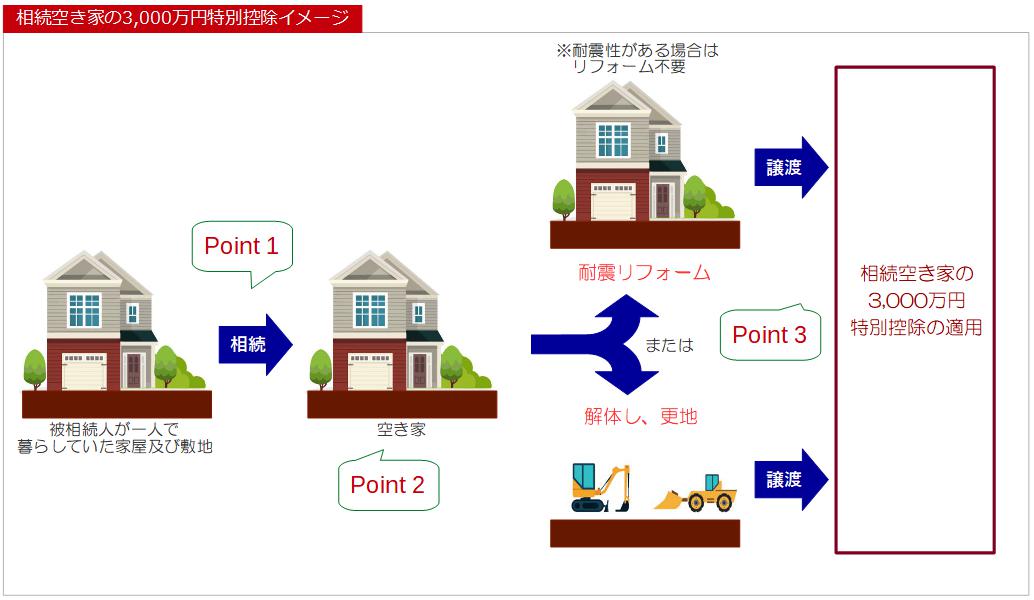

ひとつひとつの説明の前に、この特別控除の全体像を理解するために、全体的なイメージの説明をします。

2-1. 相続空き家の3,000万円特別控除の全体的なイメージ

相続空き家の全体的なイメージは次の通りです。

イメージ図中にPointの説明に合わせて、わかりやすく摘要要件を説明しますので、このまま読み進めてください。

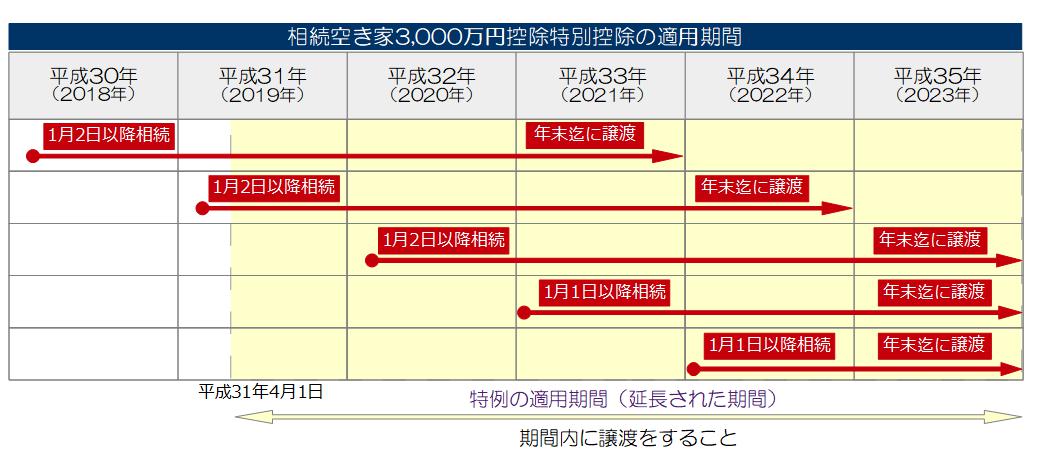

2-2. 適用期間について【イメージ図:point1】【摘要要件:①】

特別控除の適用期間は次の通りです。

-

相続から起算して3年を経過する日の属する年の12月31日までに譲渡すること。

-

特例の適用期間である平成31年(2019年)4月1日から平成35年(2023年)までに譲渡すること。

例えば、平成30年3月1日に相続が発生した場合は、平成33年の年末までに不動産を売却することが適用要件となります。

なお、1月1日(元旦)に相続が発生した場合は、ちょうど3年間の期間が適用されます。例えば、平成31年の1月1日に相続が発生した場合は、平成33年12月31日までに不動産を売却する必要があります。

2-3. 家屋について【イメージ図:point2】【摘要要件:②】

譲渡する家屋の適用要件は次の通りです。

- 相続の開始の直前において、被相続人(亡くなった人)が一人で住んでいたこと。※平成31年(2019年)4月1日より要件が拡充されました。

- 昭和56年5月31日以前に建築された家屋であること。(区分所有建物は除く)

- 相続した時から、売却の時まで事業や賃貸、居住をしていないこと。

- 相続によって、被相続人から土地及び家屋を取得すること。

ひとつひとつ説明します。

2-3-1.相続直前の家屋の利用状況について

特別控除を利用するためには、被相続人が相続直前にその家屋に一人で住んでいることが条件となります。

1人暮らしが条件のため、家族と同居していた場合などはこの特別控除の適用はありませんが、賃貸併用住宅などで、相続時に賃貸部分に賃借人が住んでいた場合にもこの特別控除の適用は受けられません。

被相続人が老人ホーム等に入居していた場合の要件拡充(平成31年4月1日以降)

平成31年度の税制改正により、相続発生時における被相続人の居住要件が拡充されました。改正の内容は次の通りです。

相続時において、被相続人が次の①及び②の条件を満たす場合も、建物が被相続人の居住の用に供されていたものとする。

①被相続人について

・介護保険法に規定する要介護認定等を受けていること

・相続開始直前まで老人ホーム等に入所していたこと

②被相続人の居住家屋(実家)について

・被相続人が老人ホーム等に入所した時から相続開始直前まで、被相続人による一定の使用がなされていること

・事業の用、貸付けの用、被相続人以外の居住の用に供されていたことがないこと

①は、「要介護認定を受けて、介護施設(老人ホーム等)に入所していたか」。要介護認定を受けずにサービス付き高齢者住宅(サ高住)に入居していた場合などは適用が難しいかもしれません。

②は、「被相続人が老人ホーム等に入所している間、実家が被相続人により一定の使用がなされていたか」。この一定の使用とは、被相続人の物品等の保管などに利用されていたかを適用要件としています。

老人ホーム入所の間に、不用品等を全て処分し、全くの空室状態にしてしまうと特例の適用が難しくなるかもしれません。

2-3-2.建築された年月日について

この特別控除は昭和56年5月31日以前に建築された戸建のみに適用され、区分所有建物には適用できません。区分所有建物とは、分譲マンションなどを指します。また、2世帯住宅などで区分所有登記を行った場合も該当しません。

次に建築年月日の確認は建物の登記簿謄本に記載された日付で判断します。

ただし、昭和56年6月1日以降に建築された建物でも、昭和56年5月31日以前に役所に建築確認申請を受けている建物は旧耐震の為、特別控除を適用できます。該当の確認は、役所にて「建築確認概要書」や「記載台帳証明書」を確認するようにしましょう。

なお、途中でリフォームを行っていても、建築日が昭和56年5月31日以前であれば特別控除の適用は受けられます。

2-3-3.相続後の利用状況

特別控除を利用するためには、相続後、空き家を維持しておく必要があります。

「賃貸や駐車場等の貸付」「店舗などの事業」「短期間であっても居住した」場合は特別控除の利用をすることはできませんのでご注意ください。

2-3-4.相続で取得する

特別控除を利用するためには、相続によって被相続人から家屋と土地等を取得する必要があります。

次の2点にご注意ください。

①被相続人本人から相続登記で取得すること。

たとえば、数年前に亡くなった父の不動産を、この度亡くなった母が相続していたが、相続登記は未了だったまま子供たちが相続したとします。登記上、母の名義を省略し、父から直接子供たちに相続登記をすることが可能ですが、多少費用を要しても、父⇒母⇒子供と相続登記を行うようにしてください。

②特別控除を利用する相続人全ての名義を登記する

しばしば、登記費用軽減の為、相続人が複数いる場合、代表者一人に登記をし、不動産売却後に現金を分けるという売却の方法を採る方がいます。このような相続登記を行う場合、代表者しか特別控除を利用できなくなります。

相続登記は、特別控除を利用する全ての名義を家屋・土地に登記するようにしましょう。

2-4. 譲渡(売却)について【イメージ図:point3】【摘要要件:③】

譲渡の適用要件は次の通りです。

- 譲渡価格が1億円以下であること。

- 家屋を解体して更地で売却するか、家屋に耐震リフォームを施して売却すること

ひとつひとつ説明します。

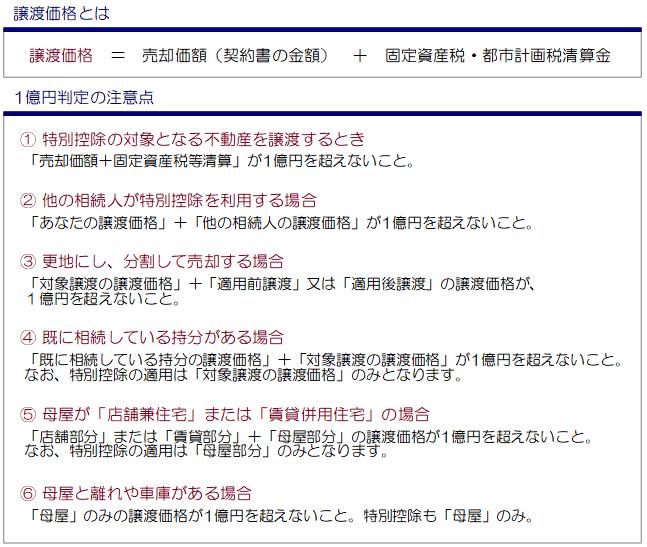

2-4-1.売却価額1億円の範囲を理解しよう。

1億円の判定の注意点は次の通りです。

この特別控除は不動産の売却価額+固定資産税清算金の合計が1億円を1円でも超えてしまうと適用できません。実務では、9,990万円で売却するなどの対策が必要です。

又、もしあなたが相続した土地のうち、1億円の部分をこの特別控除を利用し売却したのちに、残りの部分を特別控除を利用しないで売却する方法をお考えの場合、「対象譲渡」「適用前譲渡」「適用後譲渡」を考える必要があります。この3つの譲渡については、間違いが多い部分のため、コチラの記事の第5章【5-4-1-3】の項目を必ずご覧ください。

2-4-2. 売却する前に、家屋を解体するか耐震リフォームを行う

この特別控除は、昭和56年5月31日以前の建築で旧耐震の家屋が対象の為、売却するときに売主側で解体を行い更地にするか、耐震リフォームを行う必要があります。

不動産取引の実務上、古い家屋付きで買主に売却することも多いのですが、特別控除を利用するためには、売主側で行うことが条件のため、注意しましょう。

もともと耐震リフォームを行っている場合は、証明できる書類があればそのまま譲渡しても特別控除が適用できます。

以上が相続空き家の3,000万円特別控除の概要です。

2-5. 税金控除を利用した不動産売却の注意点のまとめ

相続空き家の3,000万円控除が適用できる場合は、次の点に注意して不動産売却を行ってください。

- 売主の負担で、解体か耐震リフォームを行ってから買主に引き渡す。

- 売却価額+固定資産税等清算金が1億円を超えないように、価格調整を行う。

- 他に売却する相続した不動産がある場合は、「対象譲渡」「摘要前譲渡」「適用後譲渡」に注意する。

実際に相続した空き家を売却する際は、特別控除が利用できるようにこの特例に詳しい不動産会社か税理士に依頼し、詳細な打ち合わせを行いながら進めるようにしましょう。

第3章 特別控除が利用できない場合の不動産売却

相続空き家の3,000万円特別控除が利用できない場合は、税金の適用要件などを意識する必要がないため、「できるだけ高く売却すること」と「諸経費をできるだけ安く抑えること」を意識して不動産売却を進めていきます。

お手元に残る金額を少しでも多くするために、次の2つの状況別に、空き家売却の注意点を説明します。

- 建物が利用できるので、戸建てとして売却する場合

- 建物が利用できないので、土地として売却する場合

建物が利用できる・できないの判断基準は、建物の仕様により変わりますが、築30年前後が目安になります。ひとつひとつ説明します。

3-1. 建物が利用できる空き家売却の注意点

売却する空き家の築年数が30年以内で、簡易的なリフォームを行えば十分に利用できる場合は、戸建てとして売却を進めます。リフォームを行って売却する場合やそのままの状態で売却する場合の注意点は次の通りです。

- 残置物は撤去しておく。

- 大規模なリフォームは行わない。

- 建物や設備の不具合を細かくチェックする。

ひとつひとつ説明します。

残置物は撤去しておく。

不動産を売却する前に、建物内に残っている残置物(家財・家電)などは撤去しておきましょう。購入検討者が実際に建物内を内見する際、家財や家電がないほうが印象が良く、リフォームの計画なども立てやすいことから、販売活動に有利に働きます。

大規模なリフォームは行わない。

最近では、フルリノベーション(主要箇所の全てをリフォームした)中古戸建などが流行っておりますが、個人が売主の場合は、全てをリフォームする必要はありません。もちろん、全てをリフォームしても良いのですが、リフォーム費用が数百万円になることやリフォームした分高く売却できる確証などはないことを考えると、大規模なリフォームは買主に、その趣味嗜好に合わせて行ってもらうほうが堅実でしょう。

売主が行うべきリフォームは次の通りです。

- クロス交換(汚れ・日焼けなどがひどい箇所のみ)

- ハウスクリーニング(全体的に)

- 破損部分の補修

- 雨漏れの修繕

- シロアリ対策 など

売却に必要なリフォームは簡易的なものが多く、上記の項目だけを行っただけでも、購入検討者の印象は大きく変わります。

建物や設備の不具合をチェックする。

建物や設備の不具合については、売却前に細かく作動確認を行ってください。特に、親が住んでいて空き家になった建物の不具合などは、売主側で把握していないことが多く、引き渡し後、売主負担による補修が発生したり、最悪の場合トラブルの原因になります。

以上が建物が利用できる空き家売却の注意点です。

3-2. 建物が利用できないので、土地として売却する場合

建物の築年数が30年を超えていたり、損傷がひどいなどの理由で建物を利用できない場合は、古家付きの土地として売却を行います。古家付きの土地として売却を行う場合は、次の点に注意をしましょう。

- 基本的には解体を行わない。

- 測量は早めに行う。

- 地中埋設物に注意する。

ひとつひとつ説明します。

基本的に解体は行わない。

相続空き家の3,000万円特別控除を利用するためには、売主側の負担で建物の解体を行う必要があります。しかし、税金控除を利用しないのであれば、建物の解体を売主側で行う必要はありません。古家付き土地で不動産売却を行えば、建物も含めて現況での引き渡しが可能(残置物は撤去)なため、解体費用を抑えられる可能性があります。(買主が解体費用分の値段交渉を行う場合もあります。)

測量は早めに行おう。

土地として不動産売却を行うとき、ほとんどの場合において、売主側で土地の測量を行う必要があります。測量には、隣接地所有者の立ち合いや面している道路が公道の場合は、役所の立ち合いを経る必要があるため、少なくとも2か月以上・長い場合で半年ほどの期間を要します。遅くとも販売活動を開始する時期には、測量作業も開始するようにしましょう。なお、測量費用は、地域によって差がありますが、50万円~100万円程度です。

地中埋設物に注意する。

古家付きの土地として売却した場合でも、買主が解体し、地中から埋設物が発見された場合、その埋設物の撤去費用は売主側の負担となります。これを売主の瑕疵担保責任(かしたんぽせきにん)といい、瑕疵担保責任にあたる地中埋設物は次の通りです。

- 旧建物のガラ

- 井戸

- 使われていない浄化槽 など

地中埋設物については、事前に埋設されていることを買主に伝え、了承を得ていれば撤去費用は掛からないため、売却前に可能な限り調査を行うようにしましょう。

以上が、土地として売却する場合の注意点となります。

さいごに

空き家は放置し続けると、地域の景観を崩したり、倒壊や放火の標的など大きな事件にも発展しかねません。そのため、各行政では、相続空き家の3,000万円特別控除だけに限らず、解体費用の助成金制度などさまざま形で空き家対策に力を入れています。

税金の控除や行政の助成金制度などを利用し、有利に空き家売却を進めるためにも、空き家売却の際には専門的な知識を有している不動産会社に売却を依頼するようにしましょう。

あなたの不動産売却が成功することを願っております。

不動産売却論は〝売却コンシェルジュ”の公式ブログです。

この記事を書いた人

- 山﨑 紘靖

- 過去に200件以上の不動産売却に携わり、 某大手不動産会社で営業成績No,1だった山崎が、 売却の専門家として、あなたの「最高額で売れた」をサポートします。

お問合せから第二の人生が始まります。

相談は無料です。ご依頼お待ちしています。

-

- お電話でのお問い合わせ

- 03-6450-7073

-

- FAXでのお問い合わせ

- 03-6450-7138